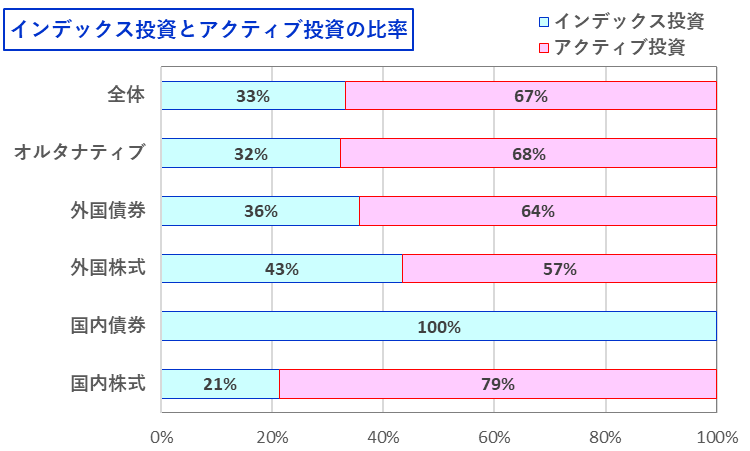

ポートフォリオについて、最近のインデックス投資とアクティブ投資の比率を確認しました。

以前載せた投資スタートから6か月後のグラフと比較すると、全体ではあまり数値に変化はありません。

インデックス投資の比率を増やそうと思いながら増えていないのは、日本株について個別銘柄投資の比率が高くなっているからです。

米国株は、相場全体で高配当株のパフォーマンスがおそらく良くないので、私の個別銘柄となるとそれ以上に悪いものがありがっかりしながら様子見で保有し、継続的な購入はETFを主として行っているため、インデックス投資の比率が高くなっています。

日本株は配当利回りが注目されているようで、私の個別銘柄も悪くはなく、購入の際は個別銘柄に目が行き、ETFよりも多く購入に至っています。

上記のグラフを見て自分の心の状態を再認識しました。

それでいいのだろうか。

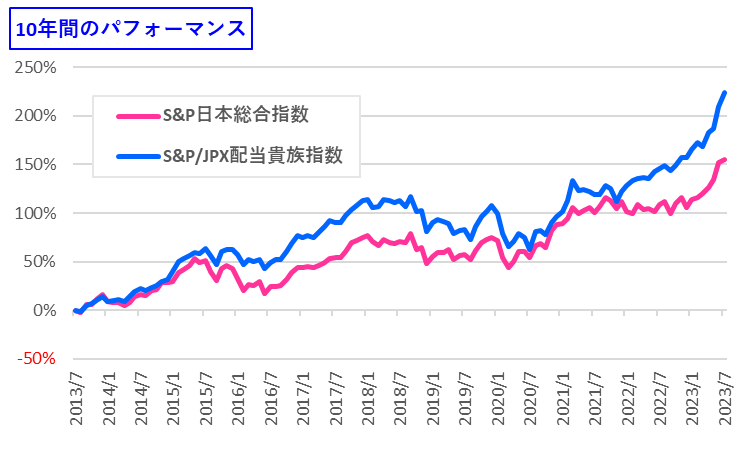

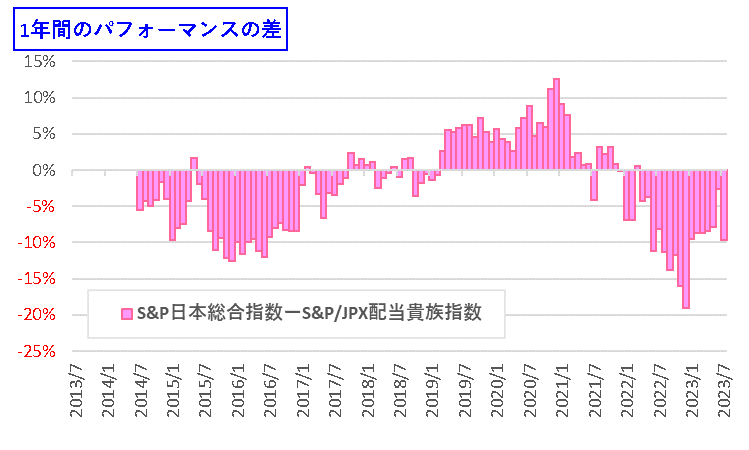

日本株の高配当株のパフォーマンスを理解するために以下のグラフを作成しました。

高配当株となると配当込みのトータルリターンでの比較ができた方が良いので、取りやすいデータを探して以下のデータにしてみました。

※グラフはS&P Dow Jones Indicesのサイトよりデータを取得し独自に作成、インデックスのデータはトータルリターン。

以前載せたS&P500とS&P500高配当指数と同じグラフにしてみましたが、この配当貴族指数のパフォーマンスの良さに驚きました。

配当貴族指数の特徴もあるかもしれませんが、高配当株全体のパフォーマンスが良いことも推察できると思います。

私の個別銘柄もその影響が大きいのかも、少しはプラスアルファが取れていると嬉しいのですが。

しかし、循環物色は繰り返すものだと思うので、自分の心の状態を懸念しながら丁寧に投資を行わなければと思い、少し投資対象の異なるETFの投資を考えようと思いました。

相場が変わった時に大きく入れ替えを行うことのできる投資家はそれが勝負の時と思うかもしれませんが、私には多分難しいし、もし決断したら残念ながら逆指標となるかもしれないと思うので、しっかり考えて負けの少ないポートフォリオにしたいと思っています。

これからも失敗を重ねると思いますが、それをできるだけ小さなものに留めて、小さな成功を積み重ねたい、運用の難しさですが、それを考えることを楽しみたいです。

ご来訪ありがとうございました。

コメント